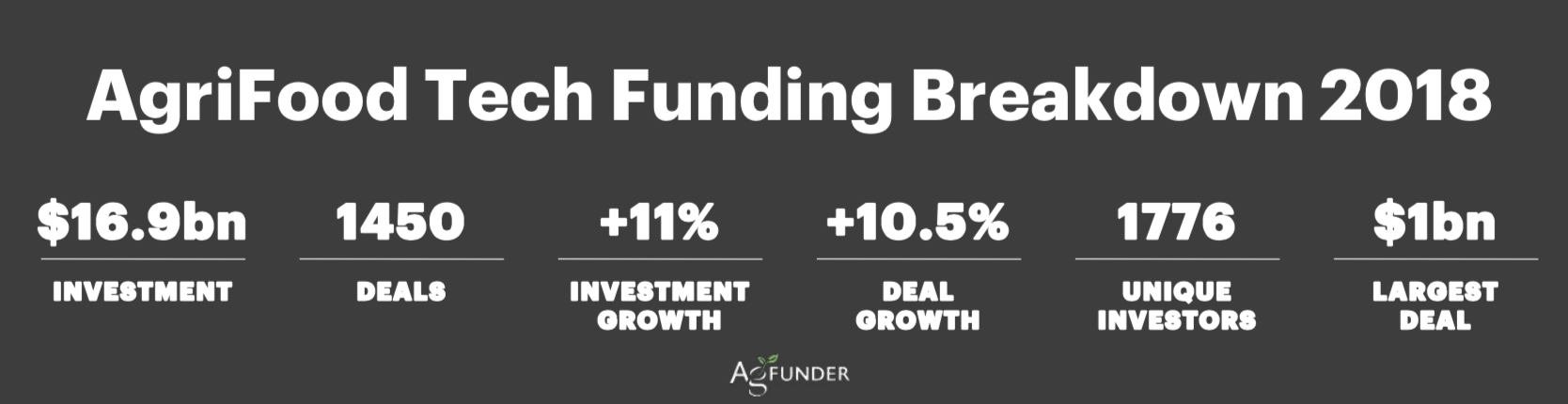

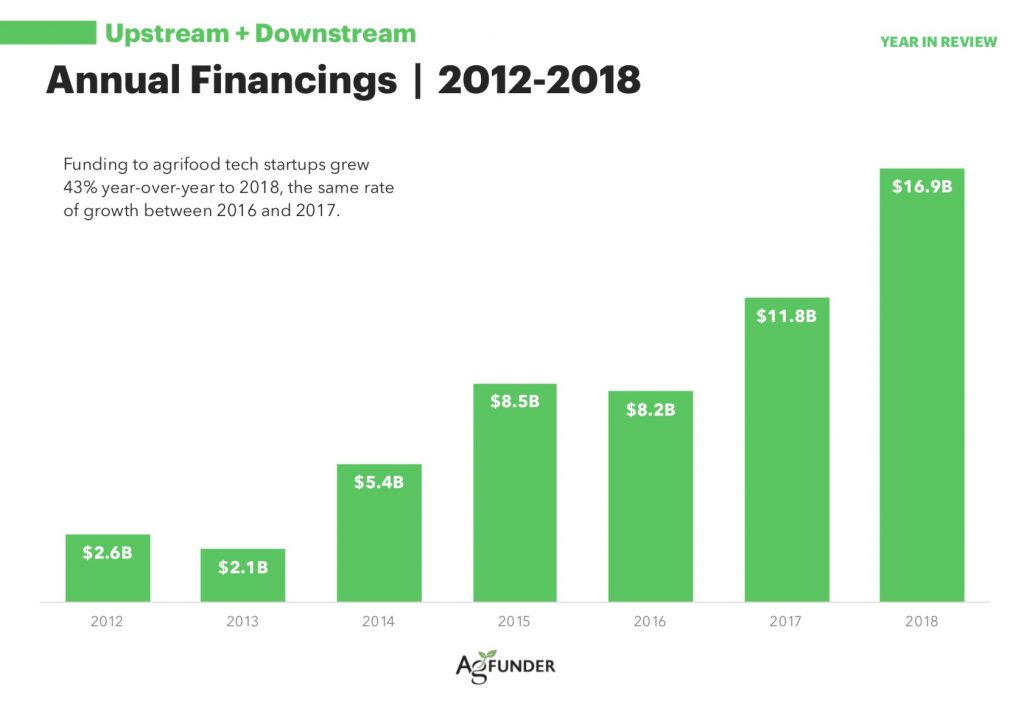

Con $16.900 millones y un crecimiento del 43% respecto al año anterior, 2018 ha vuelto a batir el récord de inversión en Food Tech o AgriFood Tech, como denomina este sector la firma de inversión AgFunder. El número de operaciones ha crecido un 11%. Tras una desaceleración en 2016, los numerosas iniciativas de aceleración que han surgido durante los periodos anteriores, parece que comienzan a dar sus frutos, según el informe. Prueba de ello es que han vuelto a crecer las inversiones en seed, junto con un fuerte impulso de los de tamaño medio y algunas súper operaciones. Entre éstas, destacan las de marketplaces de restauración como Swiggy (que se lleva la palma a la operación más abultada con nada menos que $1.000m) o iFood, Instacart, que resiste el embite de Amazon.

Inversión en Food Tech en 2018

La industria Food Tech o AgriFood Tech es un pequeño pero creciente segmento del universo de startups y VC cuyo objetivo es mejorar o impulsar soluciones disruptivas en las industrias de la alimentación y agrícola.

Como en otras áreas, la tecnología juega un papel clave en la operativa de un sector valorado en $7.800 billones, responsable de alimentar al planeta y dar empleo a más de 40% de la población mundial. A pesar de ello, según McKinsey, es uno de los sectores menos avanzados en cuanto a digitalización. Pero, probablemente por eso mismo, los inversores lo ven como un campo «sembrado de oportunidades». Prueba de ello son los $16.900 millones de inversión en Food Tech durante 2018. Lo que supone un crecimiento del 43%, con respecto al año anterior y marca un nuevo récord.

Los grandes protagonistas de la inversión Food Tech en 2018

En cada periodo algunas operaciones sobresalen del resto, en 2018, estas empresas son las que se han llevado los titulares sobre inversión Food Tech

Swiggy, $1.000m – El marketplace de restaurantes líder del mercado Indio ha logrado una ronda de $1.000 millones, lo que ha situado su valoración en $3.300 millones. Napster, compañía de medios y entretenimiento surafricana lideró la ronda.

Instacart, $600m – Tras su ronda de $400 millones Series De en 2017, este año este servicio de e-grocery americano logró levantar otros $600 millones Series E. Acallaba así las voces preocupadas por el futuro de esta empresa, tras la adquisición de su principal cliente, Whole Foods, por parte de Amazon. Actualmente trabaja con más de 15.000 establecimientos en 4.000 ciudades de EEUU, y ha logrado una valoración de $7.600 millones con esta ronda.

iFood, $590m – Otro marketplace de restaurantes, fue el protagonista de la mayor operación registrada en Brasil, cerrada en noviembre de 2018. Cuenta con la participación también e Napster, que se muestra muy activo en el sector food e-commerce, con varias operaciones.

Categorías de Inversión Food Tech

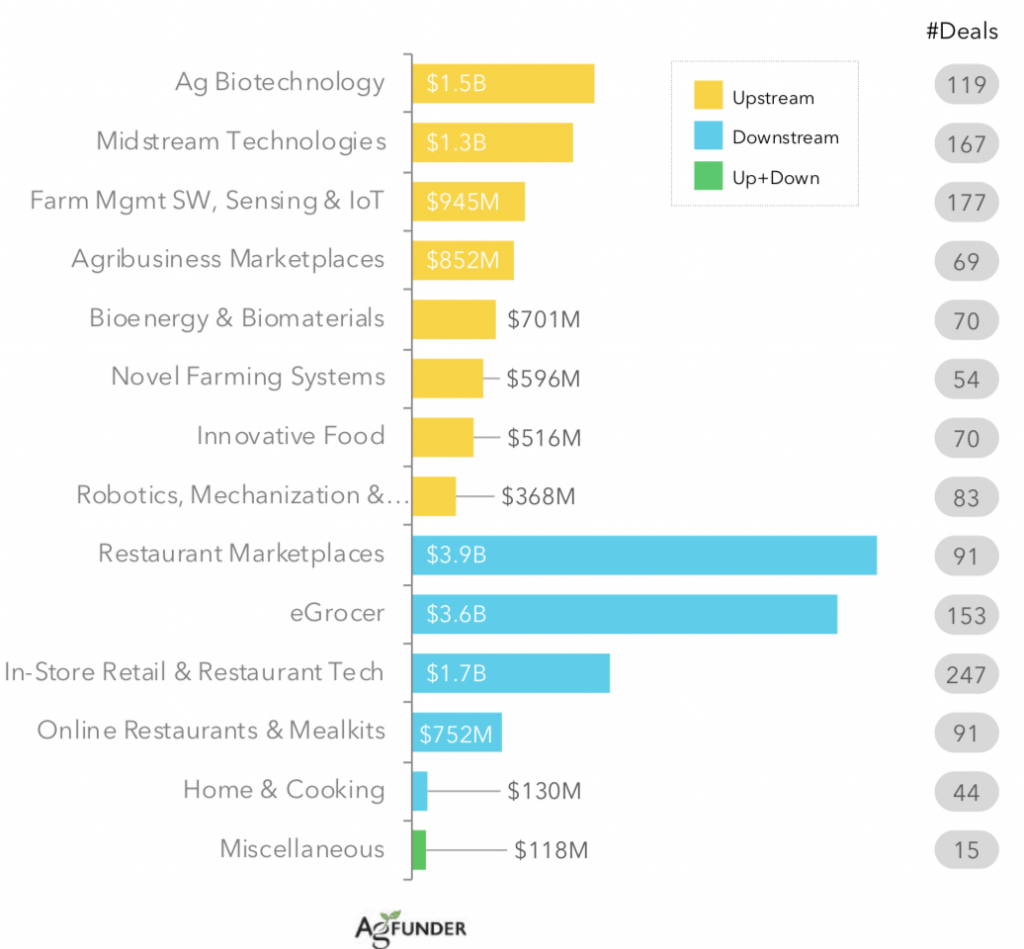

El informe de inversión en Food Tech de AgFunder, desde su aparición ha ido completando las áreas que cubre y afinando su segmentación, por lo que se ha convertido en uno de los más completos y esperados. Su radar analiza desde áreas muy centradas en el mundo agro, como la biotecnología, bioenergía o materiales, smart farming o robótica, nuevos alimentos como ingredientes o alternativas a la carne y los productos de origen animal, ya sean plant based o carne cultivada, hasta tecnología para restauración retail, delivery o smart kitchen.

Categorías Food Tech que más crecen

Según el informe de AgFunder, las categorías en clara senda alcista son: Ag Biotech, Software para la gestión agrícola, robótica agrícola, bioenergía y biomateriales, nuevos sistemas de cultivo, marketplaces agrícolas, tecnologías midstream y nuevos alimentos.

Frente a ellas, también en crecimiento, pero con una evolución inferior con respecto a años anteriores (YoY) se encuentran categorías como in-store Retail&Restaurant Tech, Restaurantes Online y meal kits, y smart kitchen.  Teniendo esto en cuenta, estas son algunas de las principales conclusiones por categoría:

Teniendo esto en cuenta, estas son algunas de las principales conclusiones por categoría:

Restaurant Marketplaces

Los marketplaces de restauración continuan protagonizando la inversión Food Tech, como muestra de un fenómeno global impulsado por el interés del consumidor por servicios on demand y por una mayor variedad de opciones. La inversión total (YoY) ha crecido un 83%, y el número de operaciones un 30%. Esto indica que siguen apareciendo nuevos actores en la categoría a pesar de la presencia de grandes campeones geográficos.

Tecnologías Midstream

Las tecnologías que se aplican en los segmentos de la cadena de valor entre el productor y el consumidor han ganado popularidad entre los VC con 167 operaciones que han rozado los $1.350 millones. Incluyen soluciones como sensorización, food testing, trazabilidad o robotización de procesos. Entre las palancas que las impulsan este interés por innovar, o generar disrupción en la cadena de suministro aparece claramente la preocupación -e impacto- generados por diversas situaciones de fraude, retiradas de productos, etc. vividas en los últimos tiempos.

Restaurantes online y Meal Kits

A pesar de que es una categoría que ha sufrido en los últimos tiempos, debido a la exigencia de los unit economics y de la competencia de los market places de restauración, la financiación durante 2018 creció un 45%. Eso sí, hay que tener en cuenta, que casi la mitad de esta inversión se la llevó la operación de la pizzería ambulante robotizada Zume Pizza, con una ronda Series C de $375 millones.

Robotización del Campo

La inversión Food Tech especializada en robotización y mecanización del campo y las granjas creció un 56%, a medida que un mayor número de empresarios agrícolas buscan automatizar sus procesos. 83 startups cerraron rondas durante este periodo.

Nuevos sistemas de cultivo y ganadería

Esta categoría, que incluye desde sistemas de cultivo en interior (indoor) hasta granjas de insectos, ha generado menor movimiento durante 2018, con una bajada del 8,6% en volumen de inversión y un 17% en número de operaciones. Lejos de las cifras de 2017 cuando la gran protagonista fue Plenty, con su ronda de $200m.

Tendencias de inversión Food Tech

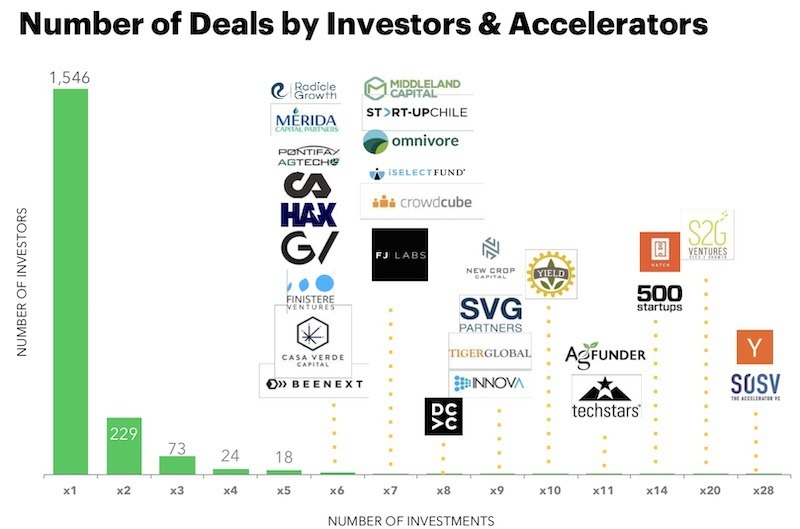

Entre los motivos que justifican este crecimiento encontramos por una parte la maduración del AgriFood Tech como tipo de activo con entidad propia en las carteras de los VC. También el crecimiento del tamaño de las operaciones, especialmente en las etapas mas maduras, hasta alcanzar los $73m (mediana) en Series D, cuando en otras industrias esta cifra se ha quedado en $50m, según Venture Pulse.

Inversión Seed

La inversión en etapas Seed ha crecido un 45%, con $685 millones. Startups de robótica como la británica de delivery Starship Technologies o Café X (el barista robot), o de cría de insectos como la francesa Innova Feed, han acaparado los primeros puesto de esta inversión.

Series A

El tamaño y cantidad de Series A se ha mantenido con respecto a 2017 (+1%), lo que era esperable dada la caída del 30% en financiación semilla durante 2017. Entre los deals más destacados, la firma china de eGrocery Xiaoqule, y la firma de vehículos autónomos para delivery fundada por dos ex miembros de Google, Nuro.

Fertiberia, es la única empresa española que aparece en el informe, tras recibir una inversión de $89 millones.

Series B

En este segmento, se ha reducido un 27,9% en volumen y un 11% en deals Aquí, el mundo bio-ciencias y agro-ciencias centra el interés de los inversores. Llama la atención la ronda de Pivot Bio, compañía que ha anunciado resultados positivos en la fijación de nitrógeno en los cultivos, y que ha cerrado una ronda de $70m con el apoyo de nombres como Bill Gates, Jeff Bezos, Mark Zuckerberg o Richard Branson.