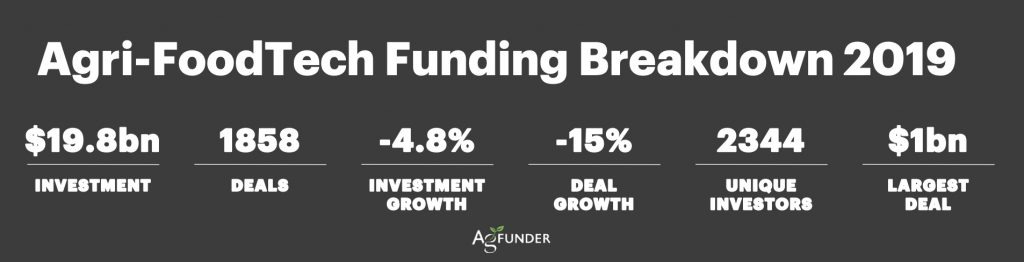

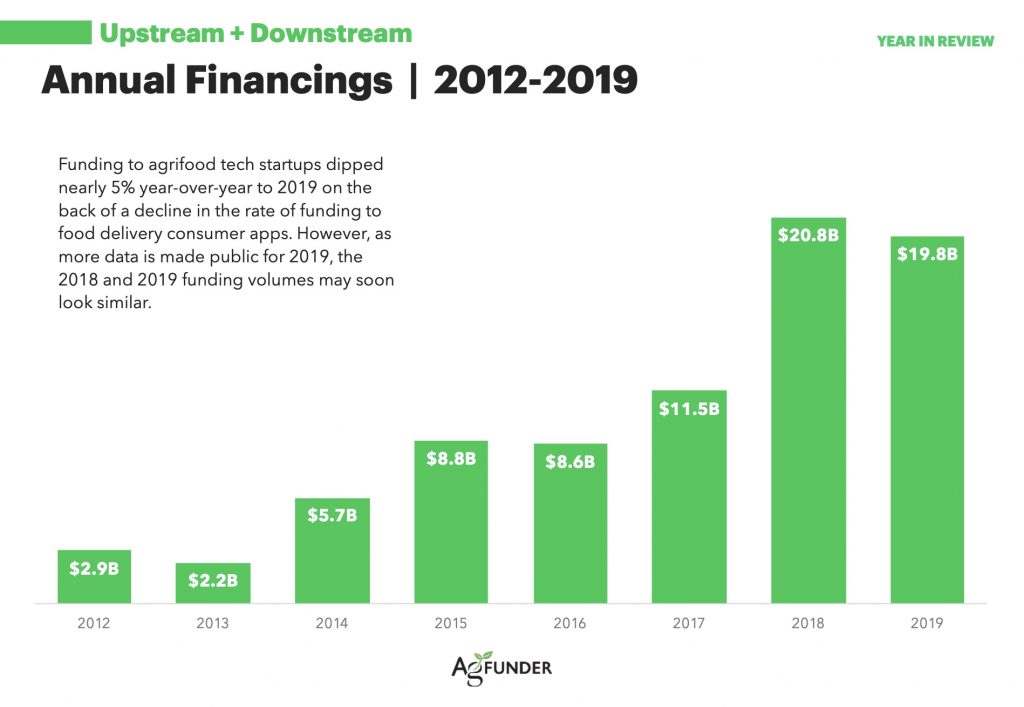

La inversión en food tech y Agri-Foodtech durante 2019 alcanzó los $19.800 millones, un 4’8% inferior respecto a las cifras de 2018, (un 15% menor en cuanto a número de operaciones. Estas cifras hay que enmarcarlas tanto en un contexto general de inversión -especialmente en EEUU y China-, como en la evolución natural de algunos segmentos de la industria food tech -como el delivery- que van templando sus ritmos de inversión. La inversión en food tech en Europa casi duplica su tamaño con un 94% de crecimiento.

La inversión de VC en todas las industrias cayó un 16% durante 2019, principalmente, según el informe VenturePulse, debido a la desconfianza derivada de la guerra comercial entre China y EEUU, cierta debilidad de la economía del gigante asiático o el Brexit.

Situación a la que no es ajeno el sector AgriFood, particularmente en las regiones mencionadas, aunque, la inversión en food tech no se ha visto afectada en el mismo nivel, tal y como se recoge en el informe de AgFunder. De hecho, la inversión en tecnologías e iniciativas upstream (aquellas que operan más cerca del agricultor y antes de la distribución) aumentó su cifra anual un 1’3%, cerrando 2019 con $7.600 millones, y marcó el segundo semestre más fuerte hasta la fecha.

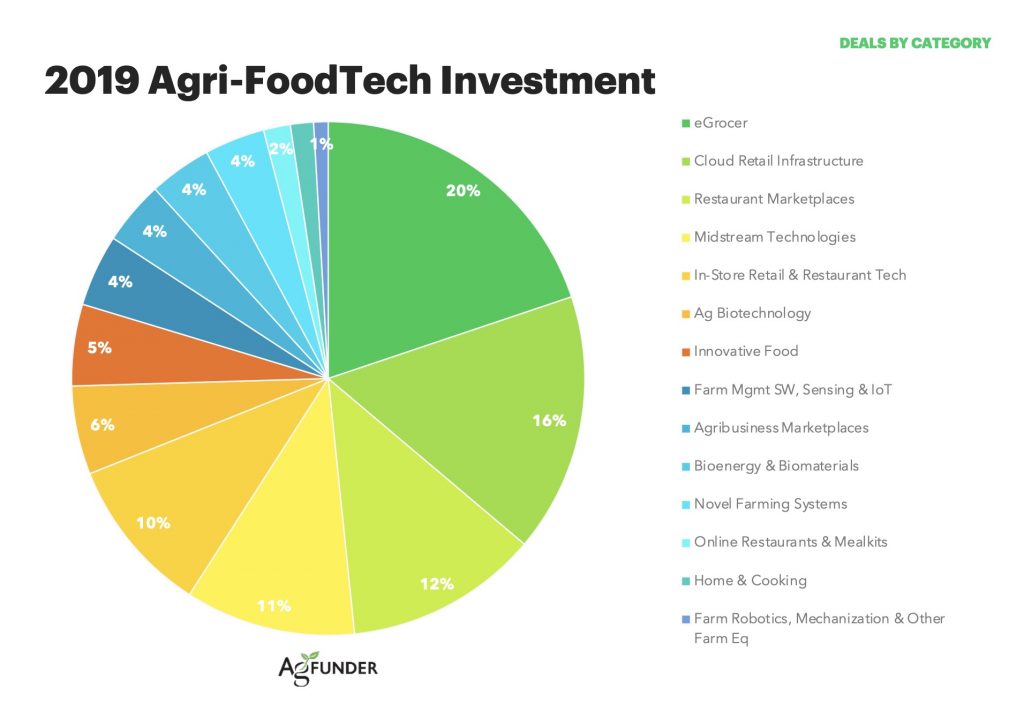

Buena parte de la culpa de este resultado ha sido el boom de la inversión en startups de proteínas alternativas o Innovative Foods , -especial mención a Beyond Meat- y algunas operaciones en indoor ag (sistemas de cultivo en interior). En este campo, la inversión se ha doblado con respecto al año anterior hasta alcanzar los $1.000 millones.

Otro de los segmentos que ofrecen un balance positivo son los Nuevos Sistemas de Cultivo, con un crecimiento del 38% anual, hasta situarse en los $745 millones de inversión. Entre ellos, algunas operaciones destacadas en el campo del cultivo vertical y la cría de insectos, valoradas en más de $100 cada una. Desde el punto de vista regional, tanto Europa como Latinoamérica mantienen el crecimiento de su inversión en food tech y agrifood.

Inversión Food Tech y AgriFood 2019

- La inversión en food tech y agrifood en 2019 alcanzó los $19.800 millones, con un total de 1858 operaciones y 2.344 inversores. Aunque supone un descenso del 4’8% en cuanto a fondos y un 15% en cuanto a deals respecto a 2018, el cómputo de los últimos cinco años marca un crecimiento de 250%.

- Fuerte crecimiento de algunas categorías: si echamos un vistazo a las diferentes categorías en las que se segmenta la inversión en food tech y agrifood, vemos que algunas de ellas han registrado un comportamiento positivo durante 2019. Entre ellas, destacan las alternativas cárnicas, la agricultura indoor, la robótica aplicada al food delivery y las cloud kitchens.

- Las startups en el segmento upstream marcan mejor semestre: la inversión en startups que operan más cerca del productor y antes del retailer, aumentó un 1’3%, tendencia que se ha acelerado en la segunda mitad del año.

- Delivery, un espacio sobre saturado: la inversión en soluciones para food delivery ha declinado sustancialmente – un 56% anual- a medida que un mayor número de actores ya maduros extienden su dominio en un mercado saturado. Por el contrario, sí han aumentado las inversiones en tecnologías habilitadoras para que los retailers puedan crear sus propias opciones de delivery.

- Explosión de la categoría Innovative Food: principalmente centrada en startups de proteínas alternativas, pero no solo, ha experimentado un crecimiento explosivo durante 2019, doblando los fondos recibidos en 2018. No hay duda de que la explosiva salida a bolsa de Beyond Burger, y su récord de capitalización bursátil de $9.000 millones, ha sido un impulso evidente para el sector. Aunque el foco se ha puesto inicialmente en los sustitutos de la carne roja, ahora la atención se dirige a las alternativas de productos como el pollo, el cerdo e incluso el pesado y marisco. El interés en la carne cultivada o carne de laboratorio (a partir de células animales) permanece estable, aunque su comercialización todavía está lejana.

- Tecnologías para la economía on-demand, nueva categoría: AgFunder ha añadido esta nueva categoría a su informe, para recoger algunas tecnologías habilitadoras como Cloud Retail Infraestructure. En ella, incluye startup que permiten a los retailers de alimentación y a los restaurantes ofrecer a los consumidores servicios on demand y a domicilio. En definitiva, esta categoría se refiere a la gama de cloud kitchens (o cualquiera de sus versiones hermanas, dark kitchen, cocinas fantasma, cocinas virtuales, etc.) que permiten que cualquiera pueda lanzar un restaurante sin sala o pensado exclusivamente para delivery, y los servicios de última milla. Eso incluye delivery a través de vehículos autónomos, robots o servicios de gestión de pedidos.

Mientras segmentos como los marketplaces de restaurantes o de reservas dan muestras de su saturación, los restaurantes físicos, tienen la oportunidad de recuperar parte de su negocio ofreciendo opciones a domicilio basadas en alguna de estas soluciones de marca blanca y para competir con las grandes cadenas que tienen potencial para desarrollarlas internamente. En esta línea se enmarcan algunas grandes operaciones de inversión en food tech en 2019 , como la colombiana Rappi, Nuro y CloudKitchens, la nueva iniciativa del fundador de Uber Travis Kalanick. - La inversión food tech en Europa se duplica: liderada por el Reino Unido, la región continua fortaleciendo su apuesta por la industria en todos los sectores, lo que ha resultado en un 94% más de inversión en agri-foodtech que en 2018.

- Latinoamérica despierta a la inversión food tech: la inversión de $1.400 millones en agri-foodtech en 2019, es superior a todos los fondos VC movilizados en la región en todo 2017.

- Aumenta la base de inversores: Los inversores en Agri-foodtech se diversifican. Encontramos ya encontramos generalistas, grandes players globales y corporaciones, entre ellas: SoftBank, Temasek, Amazon, Microsoft, KKR, Sequoia, T. Rowe Price, etc.

De qué unidad están hablando? dolares???