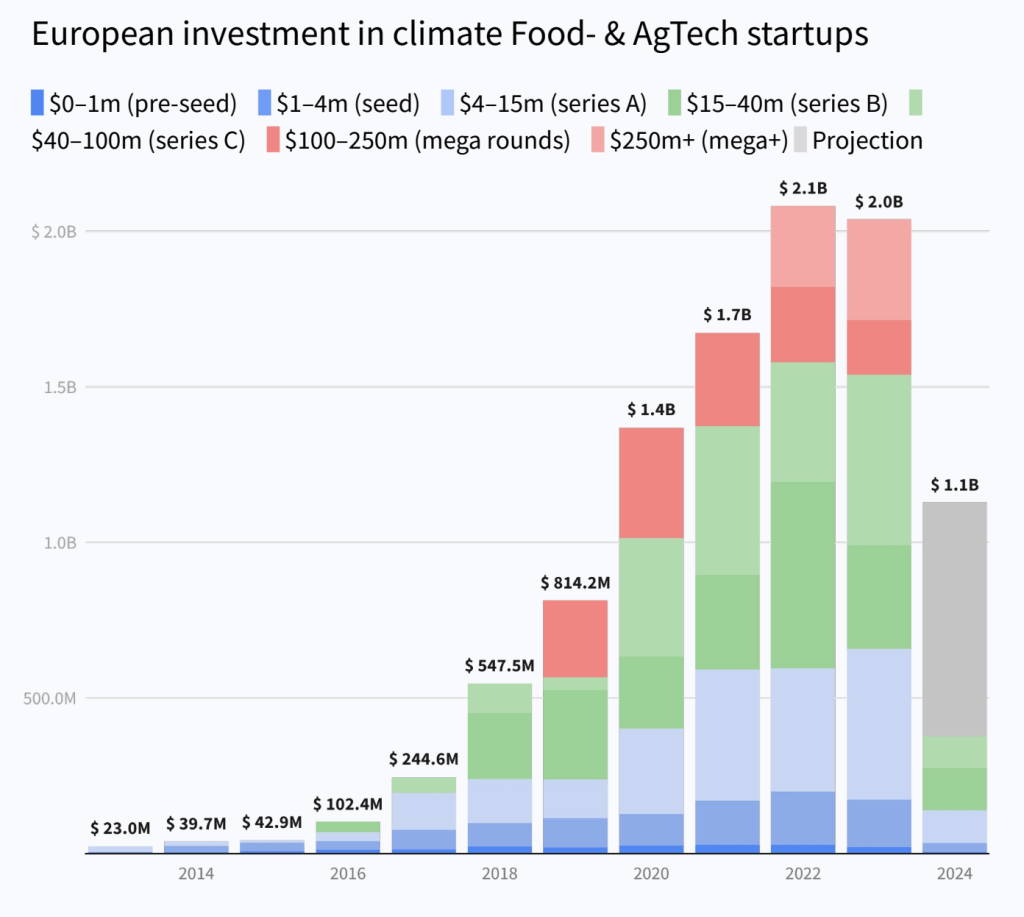

El informe Food for Climate, elaborado por la firma de inversión FoodLabs y la compañia de datos Dealroom.co analiza el panorama de startups agri-foodtech europeas englobadas bajo el concepto de “climate foodtech o climate-conscious”, es decir, aquellas cuya actividad de innovación promueve un cambio hacia un futuro más sostenible. Esto incluye categorías como proteínas alternativas, ag-tech o agricultura regenerativa, entre otras. Siguiendo este criterio, la industria climate foodtech Europea capturó más de $2.000 millones de inversión en 2023, superando por primera vez a EEUU y acumulando el 58% de la inversión total.

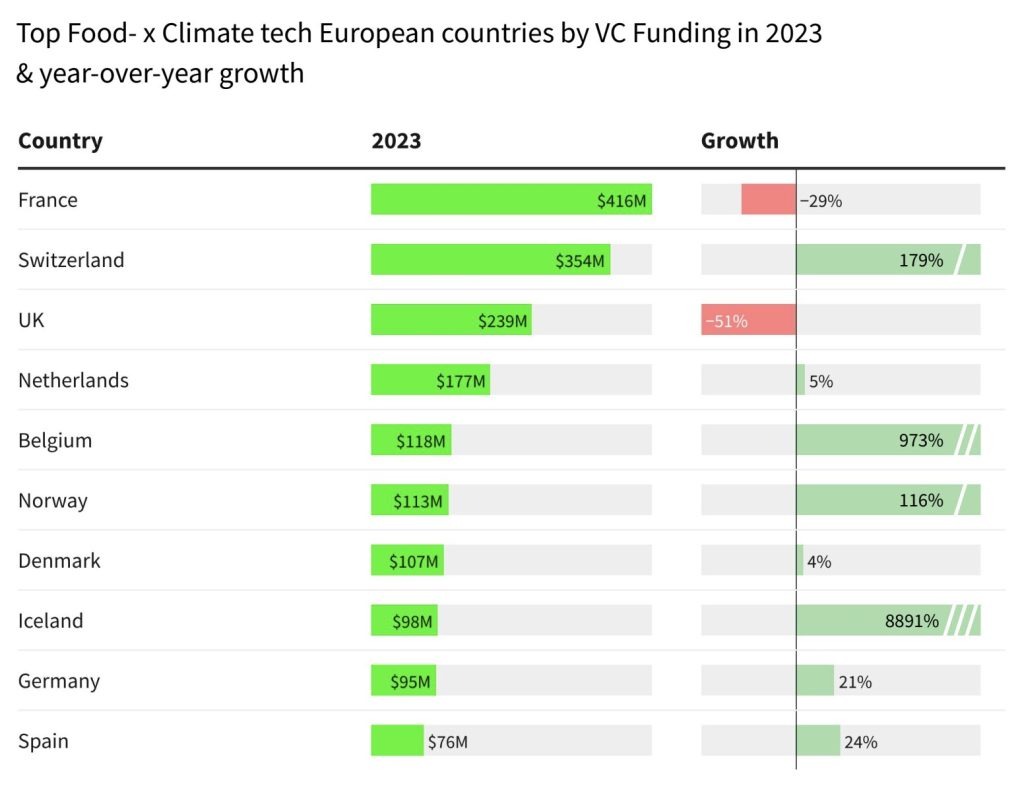

A pesar de esta cifra, el análisis vaticina caída en la inversión en 2024 del 45%, que rondaría los $1.100 millones, debido a la falta de grandes rondas, lo que que supone una vuelta a niveles de inversión pre-pandemia. Algunos ejemplos de “mega-rondas” registradas durante 2023 incluyen la operación de $88 millones del grupo de acuacultura First Water, o el fabricante de micoproteínas Enough con su ronda de Series C de €40 millones. En cuanto a países, Francia se situa a la cabeza en cuanto a inversión en el segmento climate-foodtech con $416 millones, un 26% menos que el año anterior. Sin embargo el país que registra una mayor caída es Reino Unido con un descenso del 51% ($239 millones). El resto de países suben con algunas entradas fulgurantes en el Top 10, como Islandia o Bélgica, o Suiza que se aúpa a la tercera posición con $354 millones en 2023. España crece un 24% para alcanzar los $76 millones y colocarse en décima posición de este ranking.

Inversión en climate foodtech

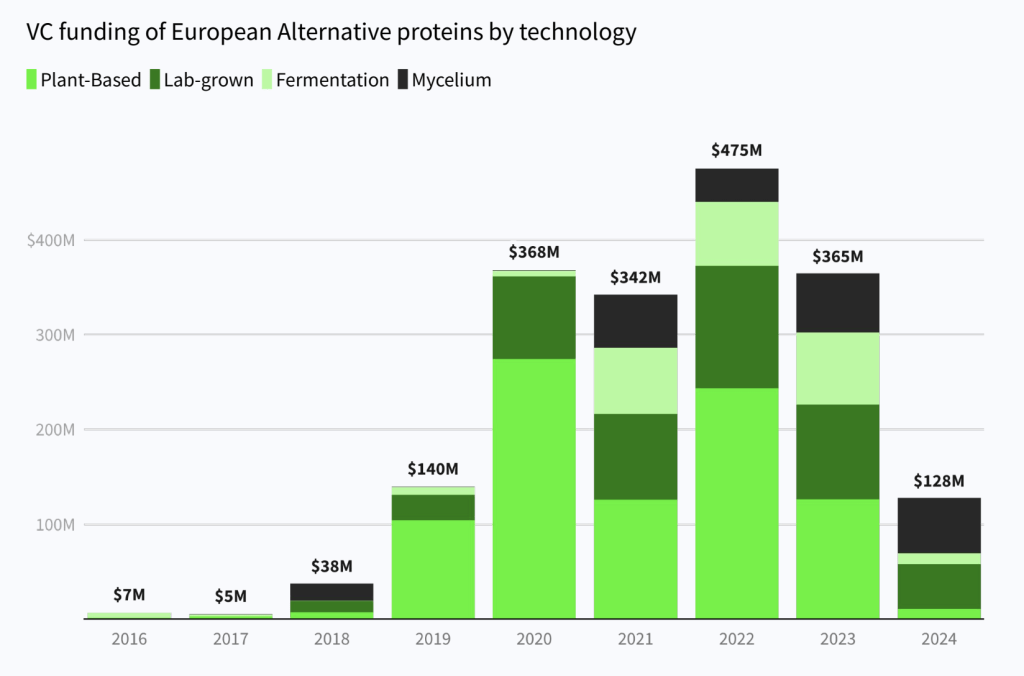

Tras analizar más de 1.200 climate foodtech startups invertidas por fondos de capital riesgo de 40 segmentos diferentes, el informe subraya la inversión realizada en la categoría de proteínas alternativas, con $365 millones. Dentro de esta categoría, destaca el segmento fermentación, que multiplica por 12 los fondos logrados en comparación con 2020, con $76 millones en 2023. En 2024, las startups de fermentación han levantado ya $12 millones, lo que las convierte en el tercer segmento más invertido en el periodo, por encima de las alternativas plant-based. Este año, también se observa un incremento en las inversiones dirigidas a proyectos basados en micelio.

Christophe F. Maire, socio fundador de FoodLabs espera que las empresas emergentes de fermentación sigan siendo dominantes en los próximos dos o tres años. «Impulsadas por la creciente madurez del sector, muchas startups se están creciendo y recaudando fondos para comercializar sus productos en la fase de serie B y posteriores», como explicaba a Green Queen. «También vemos productos que son inherentemente superiores a los enfoques plant-based en términos de sabor y textura, y están cerca de la paridad de precios».

En fermentación, vemos productos superiores a los enfoques plant-based en términos de sabor y textura, y están cerca de la paridad de precios

El segmento de los análogos cárnicos, sigue siendo atractivo para los inversores europeos, con casi el 70% de las inversiones en 2023. Una situación que se espera se mantenga este año, aunque algo más moderada (un 56% del total de inversión de la categoría). En dirección contraria se comporta el segmento de las alternativas lácteas que pasa de un predominio claro en 2020 con el 60% de la inversión a una estimación del 1% en 2024. La estimación para las alternativas al huevo se situa en el 30% de cuota de inversión y para las grasas en torno al 13%.

En el campo de los alimentos alternativos, 2023 se ha caracterizado por un auge de proyectos relacionados con el cacao, probablemente impulsados por la crisis de suministro y alza de precios de esta materia prima, así como su impacto ambiental. En total, las startups europeas que buscan alternativas a este ingrediente principal del chocolate han levantado $69 millones en 2023, más del doble que en 2022. «Este sector se ha pasado por alto, pero está ganando importancia por tres razones fundamentales», explicaba Maire. Entre ellas, el impacto medioambiental (el chocolate negro es el segundo grupo de alimentos más contaminantes, sobre todo por el uso de la tierra); las consideraciones éticas (dada la incidencia del trabajo infantil en la cadena de valor); y las fluctuaciones de precios (los precios del cacao alcanzaron un máximo histórico este año).

Las alternativas al cacao ganan importancia por su impacto ambiental, consideraciones éticas y fluctuaciones de precio

Otras categorías que han registrado un crecimiento significativo son el packaging sostenible y los biomateriales con más de $100 millones de inversión. Solo los biomateriales ha registrado un crecimiento del 238%.

La categoría de agtech ha capitalizado hasta $1.000 millones de esta suma, gracias en buena media al creciente interés por los fertilizantes sostenibles. Por ejemplo, Atlas Agro levantó ·325 millones para sus fertilizantes renovables. Las startups en el campo de la agricultura regenerativa capturaron un total de $581 millones especialmente en el área de cultivos resistentes al clima y soluciones microbinanas.