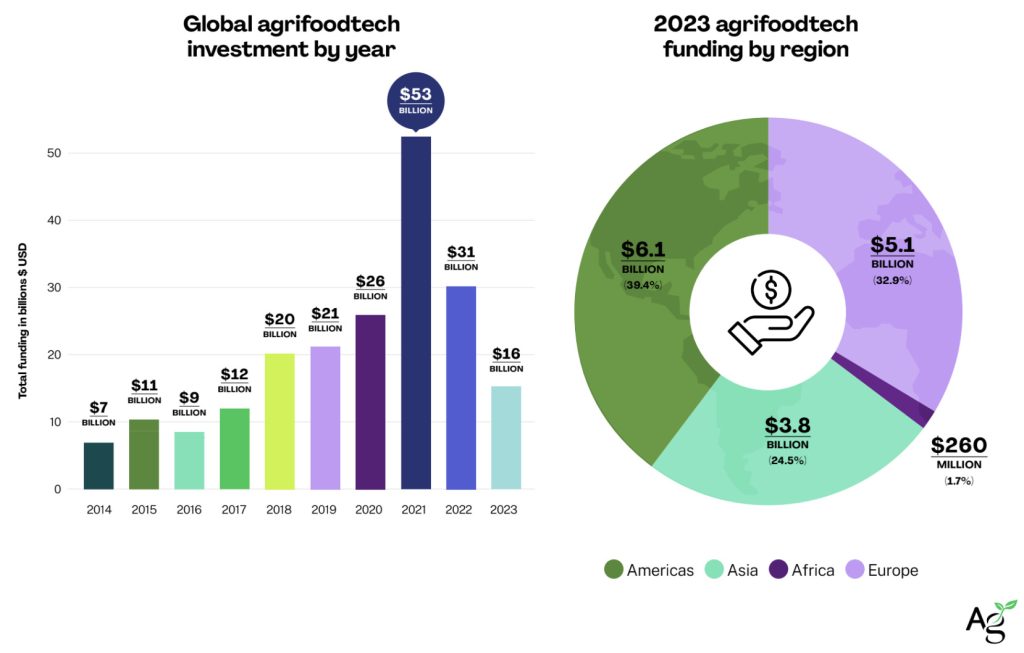

Como bien remarca la primera línea del Informe de Inversión en Agri-Foodtech en 2023 de AgFunder, no hay forma de endulzar esta noticia. La inversión en startups de este sector en 2023 se ha reducido casi a la mitad (49’2%) con respecto a 2022. Con $15.600 millones, la inversión en agri-foodtech está en su punto más bajo de los últimos 6 años y ha pasado de significar el 7’6% del volumen de venture capital, a un 5’%. La financiación disminuyó en todas las categorías excepto dos: Bioenergía y Biomateriales y y Robótica Agrícola, Mecanización y Equipos. Geográficamente, todos pierden, especialmente EEUU y Asia. El informe prevé un año 2024 duro, en el que seguiremos viendo consolidaciones e incluso cierres, también entre los propios vehículos de inversión. Pero también ofrece puntos de luz y esperanza, especialmente para los inversores especializados que mantienen su visión, frente a los inversores generalistas que han desaparecido al comenzar las curvas. Las inversiones realizadas este año ofrecerán buenos retornos ya que estarán basadas en empresas supervivientes, optimizadas y con valoraciones ajustadas. Además, ganan terreno las categorías que tienden a incluir os sectores que innovan en la lucha contra el cambio climático, las enfermedades metabólicas, la inseguridad alimentaria y las desigualdades en el sistema. La pregunta que deja en el aire es, ¿está siendo esta corrección demasiado severa…?

Claves de la inversión en Agri-Foodtech en 2023

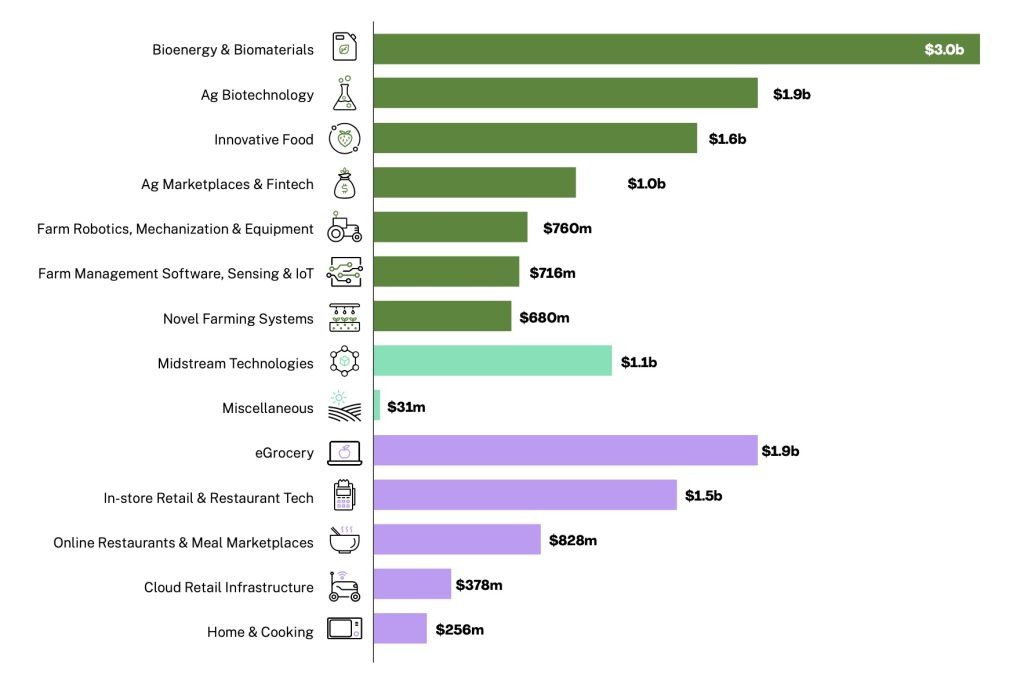

- La financiación a startups aguas arriba, aquellas que operan en la granja o en la producción de alimentos, representó el 62% de la inversión total en dólares en 2023, frente al 51% en 2022 y al 30% en 2021.

- La disminución se produce en todas las categorías excepto en Bioenergía y Biomateriales (que pasa a ser la categoría más importante en términos de volumen con $3.000 millones, un 20% más que en 2025), y Robótica Agrícola, Mecanización y Equipos ($5.200 millones). Si bien tanto la Bioenergía (un tipo de energía renovable derivada de biomasa) como los Biomateriales (materiales como envases o tela hechos de materia orgánica) han existido durante décadas, los inversores parecen estar más atentos a su valor a medida que el cambio climático obliga al planeta a encontrar nuevas fuentes de energía, envases de alimentos, ropa, etc. Los Biomateriales en particular fortalecieron el sector gracias a una ronda mega de $830 millones para Footprint, con sede en EE. UU., que fabrica productos de fibra moldeada que imitan muchas de las propiedades del plástico.

- La categoría de Robótica Agrícola, Mecanización y Equipos, también creció en 2023, aunque de manera más incremental. La categoría continuó la trayectoria ascendente constante con un 9% interanual para llegar a $760 millones. Asia lideró la inversión en la categoría gracias en gran parte a eFishery de Indonesia, que recaudó una mega Serie D de $200 millones en 2023 que le ha aupado al estatus de unicornio.

- El declive ha resultado mucho más pronunciado en otras categorías: Nuevos sistemas de cultivo -79%, Cloud retail -75%, eGrocery-60%, Automatización y software de estión agrícola -58%, Online Restaurants & Marketplaces -58%, In-store Retail y Restaurant Tech -57%, Midstream Tech -55%, Hogar -53%, y Nuevos Alimentos -51% ($1.600 millones).

- Inversión agri-foodtech por regiones. La disminución es global, especialmente para Asia, que no recuperó sus totales previos a Covid y recaudó solo $3.8 mil millones, y los EE. UU., que vieron caer su parte de la inversión en agri-foodtech a solo el 30% de la financiación global cuando normalmente representa al menos el 40%. Europa lo sintió menos con una disminución interanual del 14% en la financiación en dólares. Los niveles de inversión en África permanecieron más altos que en 2021, con $260 millones.

- Menos operaciones y de menor tamaño. El número de operaciones ha registrado un descenso del 26% con respecto a 2022, aunque donde se observa una corrección más abrupta es en el tamaño medio de éstas, un 30% menor respecto a 2022 y un 50% menos que en 2021.

Las predicciones de los inversores

Como cada año, AgFunder consulta a los expertos en inversión agri-foodtech para pulsar su opinión sobre el futuro. Sorprendentemente el 15% todavía apuntan a las proteínas alternativas y en especial al segmento del cultivo celular (cell-based y fermentación de precisión), como la categoría que recibirá más fondos junto con el delivery. Junto a ellas, se menciona la biotecnología y los bio-insumos, salud y nutrición, clima y la omnipresente IA.

Los inversores también apelan a la necesidad de tener una mayor disciplina, volver a los básicos primando el beneficio sobre el crecimiento, y -llamada de atención a los fundadores- asumir que las valoraciones de antaño, no son posibles ahora. Aunque -y esta es otra llamada en dirección contraria- AgFunder resalta como una anomalía ejemplos quizá extremos como el de Beyond Meat, con una valoración de x1 su facturación, muy lejos de los múltiplos de 3 ó 5 habituales en la industria alimentaria o de 8-10 en la tecnológica. En cualquier caso, la mayoría (96’3%) esperan que esta corrección continue en 2024. Los eventos externos y geopolíticos que durante 2023 no han hecho sino multiplicarse, agravarse o prolongarse apuntan a una preocupación clave: la seguridad alimentaria.

Para más información, puedes descargar el informe de inversión en Agri-Foodtech de AgFunder aquí.